温馨提示:这篇文章已超过427天没有更新,请注意相关的内容是否还可用!

上一期勇立潮头出海系列观察我们站在宏观视角分析了日韩市场的整体概况。这一期,我们聚焦在日韩市场人气泛娱乐 App 的核心玩法,看看在文化壁垒高、出海门槛较高的日韩市场,热门泛娱乐产品都具有怎样的独特性。

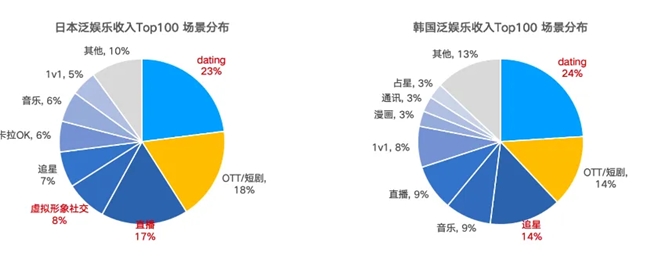

通过梳理日韩泛娱乐下载和营收 Top100 数据,我们发现,日本和韩国收入Top2的场景分别均为 Dating 和 OTT/短剧,至于第3名,日本为直播,韩国为追星。

日本的偶像直播、虚拟形象社交,韩国的追星可以说是该区域市场的特色场景了。

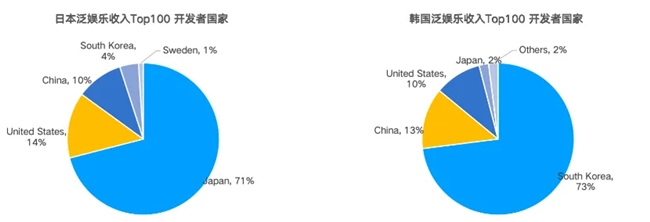

日韩市场的准入门槛相对较高,本土玩家多,需要对本地的玩法、文化具备一定了解才有可能获得用户喜欢。日本泛娱乐应用收入Top100产品中,71%来自日本、14%来自美国、10%来自中国;韩国泛娱乐应用收入Top100产品中,73%来自韩国、13%来自中国、10%来自美国。

Dating

由于日本的少子化与老龄化,很多地方政府非常鼓励相亲App,甚至会给到对应公司补助,约会App广告在地铁上随处可见。

用户对 Dating 产品的热情正在逐渐增加,产生变化的原因既有官方的推动,也有 Dating 产品的污名化逐渐消减以及用户的适应性逐渐增强。日韩的 Dating 产品虽然用户体量没有很大,但 ARPPU 很不错,所以营收规模较好。

日本大部分的 Dating App 由本土开发,主打覆盖人群广,且运营多年、匹配效率高,常利用个人资料、性格标签、心理测试等来筛选匹配,另外日本面向异性恋的约会应用都需要获取“网络异性介绍业务许可”。

日本的 Dating 产品有明显的约会和婚恋两种不同的属性,其中婚恋产品大多需要日本本土手机号码或者身份,另外通常需要用户通过学历和收入情况,与美国的严肃交友较为类似。

另外,离异人士交友、线下活动交友、异步交友等垂直交友产品在日本的 Dating 市场仍占据一定比例。

日本和韩国的一些 Dating 产品尝试将互动娱乐和休闲游戏引入到 Dating 当中。YYC 引入了秀场直播、Gravity 主打匿名语音聊天、Cocome 加入了“阅后即焚”, Misyuu 主打提供恋爱建议。

其中 Gravity,通过“性格测试+虚拟形象+匿名语音玩法”,在日本获得了一批忠实用户。韩国类似玩法的产品有 Connecting,通过 MBTI 测试+虚拟头像+匿名聊天吸引了不少年轻用户和女性用户。

日本的恋庭 Koiniwa,把模拟经营游戏、虚拟形象社交、约会场景结合在一起,用户可以先通过一起种菜彼此熟悉积累感情,官方发布3日内匹配成功率达到 84%,在下载和留存上都有不俗的成绩。

日本Dating产品的变现方式以订阅为主,多款产品的女性用户订阅价格低于男性用户价格,甚至完全免费。

直播

日本的直播内容风格特色明显,各大平台内容基本上可以分成游戏直播、虚拟主播、秀场/偶像,其中秀场类基本以聊天和唱歌为主,地下偶像也带动起了不少流量。

日本直播应用下载量比较少,头部直播平台在 iOS 的下载也没有超过 10 万次,MAU在几万至几十万之间,但多款应用内月收入突破百万美元,变现能力强,头部直播产品 Pococha“月收入/MAU ”达到了 $3.8,WhoWatch(ふわっち)和 17Live 甚至达到了$7.6。

另外,“直播+1v1”在日本市场也有一定流行度,该类场景的代表产品 Mache Live MAU 5万左右、应用内月收入20万美元,Frog LIVE MAU 5.5万、应用内月收入16万美元。

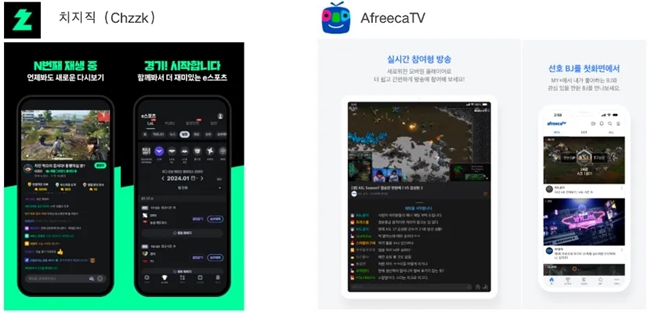

韩国 Top1 直播平台是 NAVER 旗下电竞直播平台???(Chzzk/Naver Game),在韩国有2500万+ MAU。

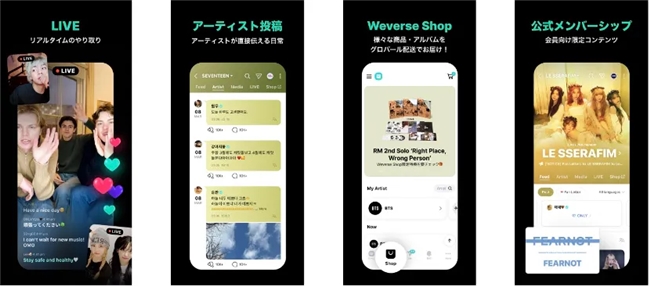

另外,隶属韩国大型经纪公司 HYBE 的偶像直播平台 Weverse ,凭借旗下众多偶像在该平台发布独家内容已经发展成为 DAU 超过2700万的全球粉丝平台,其中韩国用户仅占用户总量的十分之一,不少用户来自东南亚,收入主要来自日本、中国和美国。

另外,偶像和粉丝1v1互动平台 likey、 Lysn 和 bubble 也获得了不错的收入,粉丝需要通过付费解锁与偶像对话权限。CHOEAEDOL Celeb 、STAR PLANET等打榜平台,也有不错的收入。

语音社交

虽然日本声优文化发达,但语聊房产品在泛娱乐产品中占比并不高,这部分需求被语音直播和虚拟主播满足了,其中K歌、派对游戏等语聊产品较为受欢迎。

日本 Top13 语音社交产品中3款来自中国出海开发者,9款来自日本本土,余下一款来自韩国。其中 Top3 中 Pokekara、WePlay 均为中国出海产品。

从细分场景来看,有4款语聊房、3款K歌产品、2款派对游戏,另外还有二次元、空间音频、虚拟形象等特色垂类场景。

K歌和派对游戏在日本受欢迎的部分原因是作为和熟人线上交流的补充,很多开放式的多人语聊房应用,也添加了1v1音视频聊天的元素,或者是增加进房审核的机制,日本用户十分看重熟人社交和私密性。

另外,虚拟形象/养成+语音社交的玩法在日本也很受欢迎,Livly Island 鼓励用户装扮宠物、在不同虚拟场景内和其他好友社交;Pokecolo 允许用户装扮自己的虚拟形象和家园、互相拜访和招待好友;PiggPARTY 画风可爱治愈,经常推出限定系列装扮,通过语音房、狼人杀等玩法获得不少忠实用户。

塔罗和占星产品在日本也有一定的渗透率,虽然未出现大规模用户产品,但该类产品在日本用户粘性强、付费习惯好,不少社交产品以此为突破口吸引用户,也有部分产品将营收放在该场景中。占いアプリNamiya-

发表评论