温馨提示:这篇文章已超过549天没有更新,请注意相关的内容是否还可用!

原油:

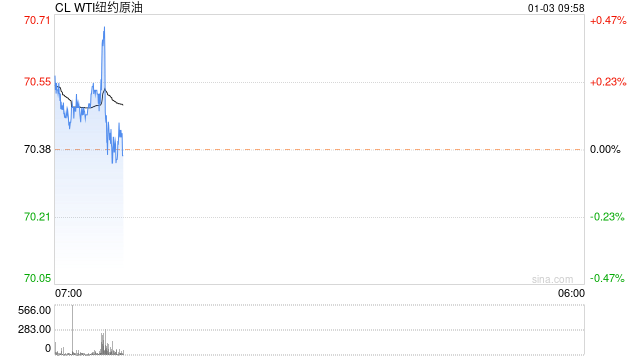

周二油价冲高回落,其中WTI 2月合约收盘下跌1.27美元至70.38美元/桶,跌幅1.77%。布伦特3月合约收盘下跌1.15美元至75.89美元/桶,跌幅1.49%。SC2402以542.8元/桶收盘,下跌10.5元/桶,跌幅为1.90%。市场正在密切关注正在紧张化的红海局势。美国原油产量创纪录以及对全球需求疲软的担忧亦令油价承压,原油期货在新年首个交易日收跌。当前市场对于需求前景的不确定性、美国日产量升至逾1,300万桶的纪录高位。来自OPEC+的三位人士表示,OPEC+计划在2月初举行其联合部长级监督委员会(JMMC)会议,但具体时间尚未确定。OPEC+通常每两个月举行一次这样的会议,以监督其生产协议的执行情况。油价在地缘影响及供应增量担忧中整体震荡运行。

燃料油:

周二,上期所燃料油主力合约FU2403收涨1.25%,报2999元/吨;低硫燃料油主力合约LU2403收涨1.26%,报4178元/吨。供应端,目前低硫东西套利窗口已经关闭,接下来几周来自西方的套利船货数量会下降。同时,由于红海地区的紧张形势,导致套利货物至少延迟10天抵达,预计明年1月新加坡低硫燃料油供应或将再度收紧;而中东及俄罗斯高硫货物继续供过于求,预计1月新加坡高硫燃料油供应端继续承压。需求端,受红海地区紧张形势的影响,部分船舶绕航好望角导致航行时间延长,船东们为了减少延误可能会加速行驶,或将对船用燃料油消费量的增长起到一定支撑,而高硫燃料油炼厂端也将维持稳定。预计下个月LU在供应收紧的支撑之下或将偏强,而FU整体缺乏驱动,预计以维持区间震荡为主。

沥青:

周二,上期所沥青主力合约BU2403收涨1.69%,报3740元/吨。随着需求进入淡季,沥青供应也逐渐下滑,开工率逐步走低,1月炼厂计划排产量环比继续降低,供应端整体偏紧。需求端,冬储合同陆续释放,部分炼厂已经释放1-3月的合同,北方地区以入库需求为主,社库增加明显,南方地区仍有一定赶工需求。预计在当前供需淡季,缺乏明确驱动的背景之下沥青整体呈现区间震荡的走势。

橡胶:

周二,截至日盘收盘沪胶主力RU2405上涨35元/吨至14205元/吨,NR主力上涨130元/吨至11300元/吨,丁二烯橡胶BR主力上涨130元/吨至12720元/吨。昨日上海全乳胶13200(+100),全乳-RU2401价差-1140(-140),人民币混合12450(+100),人混-RU2401价差-1890(-140),BR9000齐鲁现货12700(+50),BR9000-BR主力-35(-5)。截至12月29日当周,天然橡胶青岛保税区区内库存为15.15万吨,较上期减少了0.27万吨,降幅1.75%。截至12月29日当周,青岛地区天然橡胶一般贸易库库存为43.07万吨,较上期减少0.79万吨,降幅1.80%。合计库存58.22万吨,较上期减少1.06万吨。2023年前11个月,印尼出口天然橡胶(不含复合橡胶)合计为161.3万吨,同比降15%。2023年12月,我国重卡市场销售约5万辆左右(开票口径,包含出口和新能源),环比11月下降30%,比上年同期的5.4万辆小幅下降7%。预计1月轮胎开工小幅回升,BR装置检修预期,预计价格偏强震荡。

聚酯:

TA405昨日收盘在5942元/吨,收涨0.1%;现货报盘贴水05合约-38元/吨。EG2405昨日收盘在4579元/吨,收涨3.41%,基差增加34元/吨至-136元/吨,现货报价4385元/吨。PX期货主力合约2405收盘在8614元/吨,收涨0.28%。现货商谈价格为1032美元/吨,折人民币价格8483元/吨,基差走扩81元/吨至-177元/吨。内蒙古一套40万吨/年的合成气制乙二醇装置已于上月末停车,预计时间在10-15天。新疆一套15万吨/年的合成气制乙二醇装置于节前投料重启,预计顺利情况下1月上旬出料。江浙涤丝产销整体偏弱,平均产销估算在4-5成。原料端扰动叠加终端内外切换,聚酯原料价格存在支撑。

甲醇:

元旦节前上游厂库库存下滑,今年气整体宽裕,后续西南气头装置恢复预期、传统下游继续弱化、港口部分项目计划检修,甲醇基本面较弱,预计短期国内甲醇市场维持偏弱,排库出货为主。盘面首个交易日表现为价格回落,主力合约收盘在2392元/吨。预计后续供应边际增加,库存下降将有所放缓,现货终端需求将呈现季节性下降。

尿素:

元旦假期后首个工作日尿素现货市场涨跌互现,局部地区价格波动-10~10元/吨不等。供应端因个别企业恢复生产,行业日产量小幅恢复至15.97万吨,当前供应水平仍偏低,就目前检修情况来看短期日产量提升幅度较为有限。需求端表现较元旦前有所好转,尿素工业需求和农业需求均有不同程度提货,但速度仍相对缓慢。鉴于当前尿素厂家存在一定待发订单量,报价或相对稳定。整体来看,短期尿素市场供需矛盾并不突出,但市场利好因素较为有限,期货盘面暂不具备大幅上涨驱动,预计短线偏强震荡为主,关注宏观及商品市场整体情绪、关注明日印度招标结果指引。

纯碱&玻璃:

元旦假期后首个工作日纯碱现货价格明显下调,各主流地区价格下调幅度少则50~100元/吨,多则200~300元/吨。目前华北地区重碱价格重心下移至2750~2800元/吨。有消息称沙河地区重碱送到价格已达到2450元/吨的水平,消息有待持续跟进但已明显影响市场情绪。基本面来看,前期低负荷生产的企业目前逐步恢复正常,纯碱供应水平整体有所提升,行业开工率85.71%,较节前小幅提升。需求端表现一般,中下游按需采购为主,部分企业假期出货偏弱,且在现货价格及市场情绪持续松动的情况下,中下游观望情绪浓厚。整体来看,当前纯碱市场情绪有所松动,但供需变化节奏相对可控。预计纯碱期货盘面窄幅震荡为主,短期关注宏观及商品市场整体情绪变化、下游玻璃期货价格走势联动性影响、中长期纯碱行业产能压力依旧较大。

玻璃方面,假期后市场走势有所分化,除湖北地区产销偏弱外,其余地区产销水平维持100%以上水平。期货盘面走势强劲,日内继续偏强运行为主,关注下游采购节奏及终端地产落实情况。

烧碱:

元旦假期后烧碱现货市场多数稳定,个别地区价格继续松动,目前山东地区32%离子膜液碱价格750元/吨,较节前稳定。当前烧碱需求暂无实质性改善,市场情绪偏弱,期货盘面走势相对坚挺,但市场利好驱动有限,继续以宽幅震荡思路对待,关注后期烧碱基差修复方向,相关商品走势联动性影响。