7月21日晚间,中基协公布今年二季度基金销售机构公募基金保有规模数据。

在今年二季度中,股债市场再现“跷跷板效应”:股市表现低迷,股票ETF受到资金的逆势追捧,券商渠道的权益类基金保有量规模多数出现了明显抬升;与此同时,股市表现不佳的市场中,债基、固收类产品更受投资者青睐,银行、第三方的非货保有规模出现了明显增长。

总体来看,二季末基金代销机构保有量百强榜中,非货规模继续增长超2500亿元,不仅展现了资金向领先平台进一步集中。

多家券商权益保有规模逆势增长

主因:股票ETF“越跌越买”

在今年二季度的市场中,由于A股市场震荡收跌,沪深300指数区间跌幅超5%,主流基金销售机构的权益类基金保有规模,也同期出现下降。

中基协数据显示,截至2023年二季度末,招商银行权益类基金保有量5924亿元,环比一季末减少415亿元,规模跌幅逾6%,目前仍位居权益类基金保有规模首位。

同期,蚂蚁基金权益类基金规模也缩水313亿元,保有规模达到5545亿元,仍位居第二名。另外,天天基金、工商银行保有规模都超过4000亿元,但同期权益类基金缩水也超200亿元,规模萎缩幅度在4%-7%之间。

另外,交通银行、浦发银行、兴业银行、中国银行的权益类基金保有规模萎缩也超过百亿体量,都在二季度的低迷市场中,权益类保有量规模出现缩水。

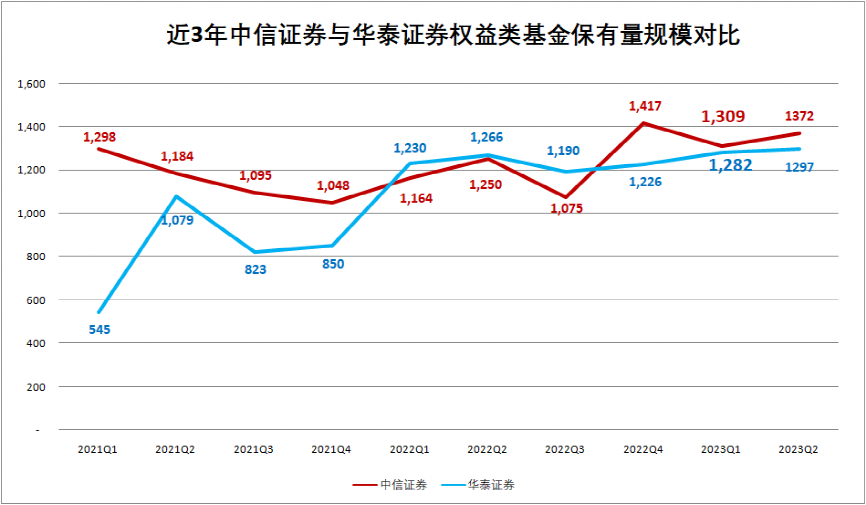

值得关注的是,在权益类基金保有规模前十强中,中信证券、华泰证券同期逆势出现增长,权益类保有规模在二季度分别增长63亿元、15亿元,与前8名“随行就市”规模缩水形成了鲜明对比。

此外,在权益类基金保有量前100强中,平安证券、东方财富证券、银河证券、招商证券等多家券商保有规模逆势增长,在二季度权益基金规模增长榜单中位居前列,受到了市场的关注。

一位券商资深人士对此表示,今年二季度券商渠道的权益类基金保有规模增长,主要有赖于股票ETF“越跌越买”,规模实现了逆势增长,而券商是保有场内ETF产品的重要渠道,银行、第三方渠道主要为主动权益类基金和场外指数基金,场内ETF规模的增长,主要增量也体现在了券商权益保有量中。

债基、固收类产品销售不俗

银行、第三方非货保有规模增长明显

“得之东隅,失之桑榆”,虽然在权益类基金保有规模上,银行和第三方不及券商,并出现了规模的萎缩,但在非货保有规模上,这两类机构的表现却可圈可点。

数据显示,截至二季度末,蚂蚁基金非货保有规模为12667亿元,仍位居行业首位,环比一季度末新增211亿元。招商银行同期也有98亿元的增量,最新非货保有规模达到8044亿元。

从保有量百强榜看,北京汇成基金销售有限公司非货规模增长最多,二季度规模激增363亿元,达到1726亿元,规模增幅达到26.63%。另外,兴业银行、基煜基金、平安银行等多家机构,非货规模增长也超过了300亿,规模增量位居行业前列。

在二季度的非货保有规模增长榜单中,也频频出现银行、第三方的身影。

比如蚂蚁基金新增211亿元,京东肯特瑞、腾安基金等都有百亿体量的增长;银行渠道中,兴业银行非货保有规模新增339亿元,位居银行业首位,平安银行、上海银行也分别有300亿元、200亿元的增量。同期,中国人寿保险股份有限公司也有153亿元的非货保有规模增长,在保险渠道中位居首位。

据上述券商资深人士分析,第三方渠道在二季度增速亮眼,蚂蚁、基煜、汇成在非货保有增长上均超过200亿,但股混保有出现净减少,说明二季度的债基销售不俗。同样,银行渠道的股混保有规模普遍下降,但非货总量保有却多有提升,说明了二季度银行代销机构的产品销售多以固收类产品为主,特别是在LPR下行的大背景下,债券类的公募基金产品在居民财富管理的资产配置占比提升。

而在券商方面,中信证券、华泰证券的“券商保有一哥”争夺战仍然胶着。

截至二季度末,华泰证券股混公募保有规模1297亿元,与中信证券差距75亿元,而在一季度差距为27亿元,二季度差距进一步拉大;非货公募保有规模方面,华泰证券为1517亿元,与中信差距191亿元,比一季度142亿元的差距也在拉大。

猜你喜欢

- 2025-10-19贝森特羞辱华国后,突然被告知,他的同事们,你做了一个天大的错误!

- 2025-10-18中美港务费之争:美国航运业现象背后的玄机

- 2025-10-18黑胖东来的那个“柴怼怼”,网络红人,被捕

- 2025-10-17普京巧施计谋,三招化解特朗普僵局

- 2025-10-16刘强东亲自操刀!京东汽车入局,价格竟如此震撼

- 2025-10-16中美航运政策博弈:一纸文件引发船东新选择

- 2025-10-16西方盟友的双重角色:乌克兰导弹窘境背后的真相

- 2025-10-15中国暂停美豆采购,特朗普乱了阵脚

- 2025-10-14才上市大批新iPhone 17手机不能激活,苹果客服:已经向技术部汇报了

- 2025-10-14一线消费观察:黄金价格如此之高,究竟是谁在买进?

-

景咚科普

暂无个人介绍

- 景咚科普最近发表

- 热门标签

-

- 羊小咩享花卡

- 羊小咩便荔卡

- 抖音月付

- 羊小咩

- 支付宝花呗

- 京东白条

- 抖音月付提现

- 白条提现

- 便荔卡

- 京东

- 花呗

- 抖音月付套现

- 京东白条提现

- 羊小咩享花卡额度怎么套出来

- 羊小咩提现

- 京东白条怎么提现

- 微信分付

- 分付怎么套出来

- 微信分付的钱怎么提现到银行卡

- 京东白条额度提现

- 微信分期

- 羊小咩额度取现

- 分付怎么套钱出来

- 微信分付提现

- 白条

- 京东白条额度怎么提现

- 羊小咩享花卡变现步骤

- 白条秒到商家

- 白条付费额度

- 花呗提现

- 京东白条取现

- 羊小咩额度提现

- 分付套现

- 羊小咩额度回收

- 羊小咩套现

- 花呗套现

- 白条取现

- 羊小咩怎么套出来

- 羊小咩怎么提现

- 花呗提现商家秒回

- 白条额度提现

- 抖音

- 羊小咩享花卡提现步骤

- 花呗提现到银行卡

- 羊小咩消费额度怎么变现

- 微信分付取现

- 京东白条取现方法

- 分付的钱怎么套出来

- 羊小咩享花卡额度提现

- 京东白条怎么刷出来